Una proposta di Progetto Collettivo per sfruttare la complessità e il caos, proficuamente e serenamente, anziché subirli.

In questa prima puntata, dopo la precedente “Approccio "multifrattale": un progetto collaborativo”, si comprenderà perché la finanza è molto più pericolosa di quanto già si creda e si conoscerà il vero nemico supremo dei nostri investimenti: il nostro emisfero cerebrale sinistro!

Gli andamenti finanziari erano originariamente studiati col principio del ‘random walk’, ossia come fossero un procedere casuale tipico degli ubriachi (Louis Bachelier, 1900).

Grazie alla Teoria della Complessità degli anni ’70, abbiamo compreso l’aspetto apparentemente causale di tanti fenomeni (meteorologici, turbolenze nei liquidi/gas, sociali, finanziari), e ne abbiamo individuato una sottostante logica comune, e relativamente semplice.

Questo ‘ordine’ ben nascosto dal disordine apparente dei fenomeni naturali, richiede l’acquisizione di pochi concetti, semplici e decisivi, quali:

- intervalli di prevedibilità e ‘segnali deboli’;

- biforcazioni e scenari;

- attrattori caotici;

- geometria frattale e invarianza di scala.

Chiunque operi in finanza sa bene come un qualsiasi grafico, indipendentemente dalla sua natura sottostante (azione, indice, fondo, valute, ecc…), presenti caratteristiche di:

- indistinguibilità della scala temporale: è arduo capire, senza l’indicazione della scala, se il grafico rappresenti un andamento intraday con barre di 1 minuto, oppure di 5 o più minuti, oppure un andamento giornaliero (daily), o settimanale. Le stesse forme dei grafici si presentano a tutte le scale temporali. Questo è l’aspetto noto come ‘invarianza di scala’ e tipica della geometria frattale (nata negli anni ’70 dal genio di Benoit Mandelbrot).

- brusche variazioni del trend, spesso in occasione di intersezione con ben note e visibili resistenze, supporti, medie mobili e trendlines, altre volte… misteriosamente! Osservate però la presenza costante di chiare discontinuità delle barre dei volumi (‘glitch’), indipendentemente dal loro ‘campionamento’ (ogni minuto, ogni ora, ogni giorno, ogni settimana….): sempre e comunque gli ‘inneschi di volatilità’ (ossia, le brusche variazioni) sono associati alla presenza di ‘attrattori caotici’ (banali ed evidenti quali quelli prima menzionati, oppure più sotterranei e nascosti ai più…), sempre ben segnalati dall’incremento dell’energia del sistema, ossia dai glitch di volume.

- e ovviamente… imprevedibilità: anche conoscendo bene il sistema complesso, anche conoscendone le equazioni, anche individuando i suoi ‘attrattori caotici’, anche avendo i più evoluti SW a disposizione, la Teoria della Complessità ha rimosso ogni pur minima illusione di poterne prevedere la direzione successiva, ossia i futuri ‘scenari’ (gettando alle ortiche il secolare dogma scientifico della prevedibilità ‘laplaciana’, che garantiva la capacità di prevedere l’andamento di fenomeni noti e descrivibili con equazioni matematiche).

Ma…. la Teoria non ha eliminato del tutto il concetto di prevedibilità: l’ha solo ridimensionato e limitato a ‘intervalli di prevedibilità’ ben precisi e delimitati da successive ‘biforcazioni’ del sistema complesso o caotico. La stessa Teoria ha inoltre lasciato aperto uno spiraglio alle nostre capacità predittive: quello dei ‘segnali deboli’, ossia determinati andamenti dei volumi e delle quotazioni che preludono a possibili ‘scenari’. Sono gli stessi ‘segnali deboli’ che velisti, surfisti e cowboys imparano a conoscere e sfruttare per cavalcare bene i propri fenomeni complessi naturali (i venti, le onde, i tori…).

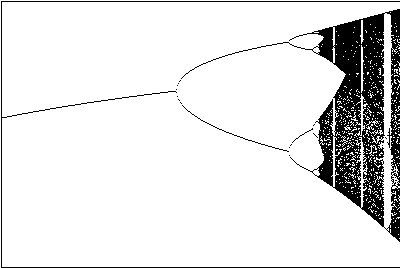

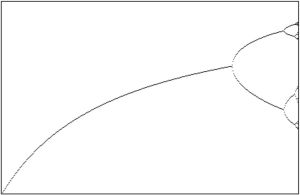

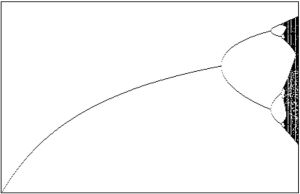

Ora, per comprendere la vera natura dei complessi, molto complessi, mercati finanziari, è opportuno soffermarci sull’illuminante grafico chiamato ‘Mappa di Feigenbaum’, che illustra in modo semplice i fondamentali concetti di qualsiasi fenomeno complesso o caotico.

La mappa di Feigenbaum

Questo grafico è nato per descrivere l’andamento di una popolazione su un territorio limitato e con risorse limitate, conoscendoneesattamente l’equazione descrittiva, ma è risultato sorprendentemente valido per qualsiasi altro sistema complesso, quindi anche per il nostri sistemi finanziari!

Esso mostra le seguenti aree d’interesse per chi vuole comprendere la complessità e il caos finanziario.

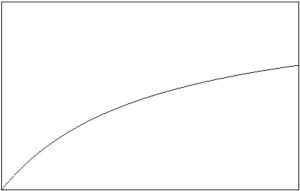

La zona deterministica: nel primo tratto del grafico, ossia a bassa complessità del sistema, l’equazione del sistema mostra un unicoandamento. In altri termini, la conoscenza del sistema fornisce una prevedibilità assoluta del suo andamento (coerentemente al “dogma della prevedibilità” della fisica classica).

La zona deterministica

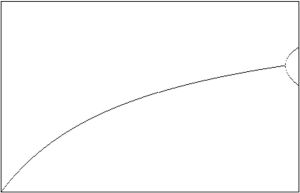

La zona della complessità: soltanto negli anni ’60 si è scoperto che anche i sistemi meglio noti e descritti da equazioni, anche semplici, presentano uno strano fenomeno appena la complessità del sistema raggiunge un determinato grado (“3” per l’esattezza). Questo strano fenomeno, che compare all’estrema destra del grafico, si chiama ‘biforcazione’, e presenta sempre, di volta in volta, due possibili ‘scenari’. A seguito di tale biforcazione, noi possiamo sapere quali sono i due scenari possibili, ma è assolutamente impossibile (anche a livello di calcolo probabilistico) prevedere quale dei due scenari verrà imboccato, poiché ciò dipenderà dall’estrema ‘sensibilità del sistema alle condizioni iniziali’ (qualcuno ha mai sentito parlare di “battiti d’ali di farfalla in Brasile capaci di scatenare un tornado in Texas”…?).

La zona della complessità

La zona della crescente complessità: così come al livello di complessità “3” si presenta una prima choccante biforcazione tra due scenari (rialzo o ribasso?), ulteriori biforcazioni si susseguono, per ciascuno scenario imboccato, al crescere della complessità del sistema. Nota bene come l’andamento univoco, e quindi prevedibile, tra una biforcazione e la successiva vada rapidamente riducendosi in lunghezza: questo è l’unico intervallo di prevedibilità che ci rimane, il solo su cui possiamo contare per ‘prevedere’ gli andamenti finanziari, prima dell’arrivo della successiva biforcazione che decide ex novo il prossimo scenario imprevedibile che verrà imboccato. Un intervallo di prevedibilità che diventa sempre più ridotto quanto più ci avviciniamo alla…

La zona della crescente complessità

La zona del caos: a un certo punto, all’ulteriore crescita della complessità del sistema, le successive biforcazioni si susseguono a un ritmo tale da ridurre gli intervalli di prevedibilità a livelli ingestibili – almeno umanamente! La zona ‘grigia’ che vedi è in realtà un ulteriore susseguirsi di biforcazioni esattamente come nella zona di minore complessità, ma notevolmente più fitto, e visibile solo ingrandendo graficamente tale zona, oppure utilizzando sistemiinformatici (intelligenza artificiale…?) per vederli, individuarli e, soprattutto, sfruttarli.

La zona del caos

Pertanto, al crescere della complessità o del caos, l’estrema riduzione degli intervalli di prevedibilità e l’incessante susseguirsi delle biforcazioni coi loro opposti scenari (rialzo o ribasso), rende il trading possibile ma soltanto:

- conoscendo, vedendo e vivendo questi aspetti della complessità;

- superando i nostri limiti cognitivi e ormonali (emozioni, orgoglio…) incapaci di passare con la necessaria rapidità eindifferenza da uno scenario all’altro man mano che si presentano.

Dobbiamo saper quindi ‘spegnere’ il nostro cervello quando operiamo, seguendo i segnali deboli che possiamo obiettivamente e quantitativamente rilevare dagli andamenti finanziari!

Per quanto riguarda la complessità e il caos… basta così, per oggi. Se hai capito quanto finora descritto, sei a un ottimo punto per il successivo approfondimento del reale fenomeno complesso finanziario, sia per condividere e migliorare insieme le reali, e non illusorie, possibilità pratiche di sfruttamento, sia per condividere e superare insieme i limiti e gli ostacoli insiti in tutti i sistemi complessi e/o caotici, oltre che nel nostro cervello.

Alla prossima puntata!

Nicola Antonucci

nicola.antonucci@libero.it

Il BLOG di Nicola Antonucci per aiutare Risparmiatori, Investitori e Traders a scegliere consapevolmente e... a non farsi fregare.

Il BLOG di Nicola Antonucci per aiutare Risparmiatori, Investitori e Traders a scegliere consapevolmente e... a non farsi fregare.