Scenari Finanziari Complessi @ Finanza Scientifica

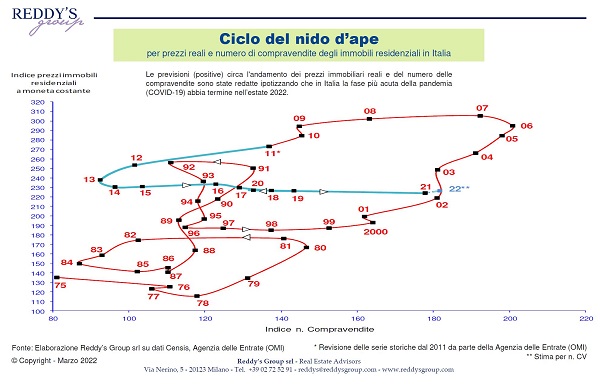

AGGIORNAMENTO 15 maggio 2022 grafico "Nido d'ape" del mercato immobiliare italiano a cura di Reddy's Group aggiornato ai dati di fine 2021 (in sezione: Genesi della prossima deflazione )

AGGIORNAMENTO 19 aprile 2022: Stagflazione, inflazione esogena (o importata) e Crisi da pandemia e da invasione dell'Ucraina (in sezione Inflazione e deflazione)

AGGIORNAMENTO 29 settembre 2021: i debiti pubblici mondiali esplosi al... 75% del Pil mondiale! (in sezione: Deflazione solo italiana? No)

AGGIORNAMENTO 25 settembre 2021: i "Pianeti di carta" sono diventati... 33! (in sezione: Deflazione solo italiana? No)

AGGIORNAMENTI 29 dicembre 2020:

- Record di debiti pubblici mondiali: verso una Iper-Deflazione? (In sezione: Deflazione solo italiana? No)

- Collasso Cognitivo: nuovo fenomeno antropologico conseguente alla pandemia globale (In sezione: Pandemia e Collasso Cognitivo)

Saper immaginare scenari possibili

prima e meglio di altri:

il vero talento della Complessità

INDICE DEGLI ARGOMENTI

Cos’è la deflazione… semplicemente

Genesi della prossima deflazione

Rischi e Opportunità dalla Deflazione - Una guida per chi riesce ancora a sognare

Cos’è la deflazione… semplicemente

Deflazione definizione? Deflazione significato? Deflazione rischi? Deflazione opportunità? Deflazione conseguenze? Tanti pongono queste domande a Google poiché la deflazione è una "emerita sconosciuta" rispetto alla ben più nota inflazione, ma offre ben più opportunità "democratiche"!

Sembrava un termine scomparso dal vocabolario economico che ho cercato, fin dal 2007 nel mio BLOG di Financial Coaching (http://www.complexlab.it/financial-coaching), di rendere operativamente comprensibile. La deflazione è un riequilibrio necessario quando la massa dei beni e dei servizi eccede la massa monetaria disponibile all’acquisto. E’ inevitabile allora che il valore dei beni e servizi si riduca per armonizzarsi al valore monetario disponibile per comprarli. Insomma, tutto costerà meno e chi avrà banconote, moneta, danaro circolante per comprare tali beni si sentirà – e sarà realmente – più ricco.

Inflazione e deflazione

Per comprendere bene la differenza fondamentale tra inflazione e deflazione, occorre focalizzare due concetti:

- la massa monetaria disponibile a essere spesa per acquistare beni e servizi (non, invece, la massa monetaria detenuta e "congelata" in conti, casseforti, titoli "semi-liquidi", ecc...)

- la massa di beni e servizi disponibili a essere venduti ora (non, invece, i beni e servizi in attesa di essere immessi sul mercato in periodi successivi)

Ebbene, avremo:

- inflazione, quando la massa monetaria disponibile all'acquisto è maggiore della massa di beni e servizi disponibili alla vendita. In questo caso, tale maggiore massa monetaria verrà (mediamente) suddivisa sui beni e servizi con, pertanto, un valore (medio) più alto di denaro associato all'acquisto di tali beni e servizi. Risultato: servirà più denaro per comprare un bene, ossia il denaro s'è svalutato.

- deflazione, quando la massa monetaria disponibile all'acquisto è minore della massa di beni e servizi disponibili alla vendita. In questo caso, tale minore massa monetaria verrà (mediamente) suddivisa sui beni e servizi con, pertanto, un valore (medio) più basso di denaro associato all'acquisto di tali beni e servizi. Risultato: servirà meno denaro per comprare un bene, ossia il denaro s'è rivalutato.

Quindi, in periodi deflattivi, il "denaro è re" (cash is king) e preservarlo è la priorità strategica. In periodi inflattivi, il denaro vale sempre meno e, allora, urge liberarsene quanto prima comprando beni e servizi ("beni rifugio").

Stagflazione, inflazione esogena (o importata) e Crisi da pandemia e da invasione dell'Ucraina.

Se, a seguito della Crisi da pandemia del 2020-2021 e da invasione dell'Ucraina, senti parlare di stagflazione (inflazione dei prezzi con stagnazione dell'economia) o di inflazione esogena (o importata), non ti fare ingannare!

La vera inflazione risulta quando i prezzi salgono perché la gente ha più soldi in tasca da spendere, quando è più benestante e tranquilla, e non quando i prezzi salgono perché le supply chain (le filiere di approvvigionamento) entrano in crisi per svariati motivi rendendo le merci più difficili da reperire, e quindi più costose. Una tale (pseudo) inflazione, soprattutto se l'economia nel suo insieme è stagnante, si verifica quindi durante una fase di impoverimento della popolazione che, tra bollette salate, alimenti più costosi e merci più costosi poiché difficili da reperire, ha sempre meno soldi in tasca per gli acquisti.

Quindi, paradossalmente, tali stagflazione e inflazione esogena (o importata) sono possibili prodromi di una più acuta crisi deflattiva!

Chi teme la deflazione?

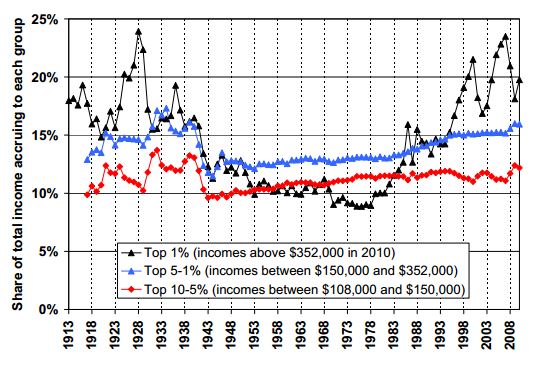

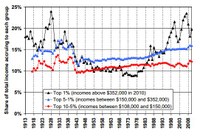

Al contrario dell’inflazione, a temere le conseguenze della deflazione sono soprattutto le fasce più ricche della popolazione. Se l’inflazione segmenta la società arricchendo ancora di più i ricchi (imprenditori, commercianti), la deflazione schiaccia i patrimoni verso il basso senza guardare in faccia nessuno. Come risulta dal Grafico 1, tutte e tre le fasce di reddito mostrate perdono peso a causa della Grande Deflazione iniziata con la Crisi del 1929, ma il crollo è maggiore per i redditi maggiori.

Ebbene, qui emerge la natura profondamente democratica della deflazione rispetto all’inflazione. La deflazione riduce il valore di tutti i beni e, quindi, chi più ne ha più perde. L’inflazione, invece, è esclusivamente deleteria per le classi a reddito fisso che vedono il potere di acquisto della loro busta paga assottigliarsi di giorno in giorno a vantaggio di coloro che producono e distribuiscono o commercializzano beni e servizi.

Il grafico che segue mostra l’andamento del patrimonio di varie classi sociali negli Stati Uniti dal 1913 al 2008 (distinti su tre fasce di reddito e relativo peso sociale) e risulta evidente come, durante l’ultima importante crisi deflattiva scatenata dalla crisi del 1929, sia stata proprio la classe più ricca a perdere di più, così come questa stessa classe abbia recuperato di più grazie al periodo inflattivo dagli anni ’70 al 2008.

Grafico 1 – Evoluzione delle quote di reddito percepito dall’1%, dal 5-1%, dal 10-5% più ricco della popolazione USA (1913-2008). Fonte: E.Saez – Striking it Richer, 2012

Tanta cinematografia in merito ci racconta dei rischi della deflazione: ricchi che perdono tutto e devono ripartire da zero, così come di lavoratori che perdono il lavoro e si aggrappano alle proprie capacità manuali o professionali per lavori sempre meno pagati. Insomma, un dramma sociale che, però, ha un aspetto positivo rispetto all’inflazione: la deflazione è una reazione che potrebbe persino essere una cura – seppur molto dolorosa – a una malattia economico-finanziaria grave. Come ogni malattia, gli approcci alla soluzione della malattia possono essere radicalmente diversi: dall’intervento drastico – farmacologico o chirurgico – all’attendismo di possibili guarigioni soffocando i sintomi e stimolando auspicate reazioni con dosi combinate di morfina e di medicine. Nel primo caso, vedremmo banche e aziende “curate” da curatori fallimentari, nel secondo vedremmo - come stiamo già vedendo – iniezioni massicce di liquidità (quantitative easing).

Veggenti… del passato? Guaritori… dannosi ?

L’attuale crisi è talmente globale, colossale, epocale, che l’intervento non potrà che essere drastico, soprattutto a causa sia di politiche scellerate di “negazionismo” (“la crisi non c’è”, oppure “è già passata”, oppure “sta per finire”), sia di “strategie inflazionistiche” (che non hanno funzionato e hanno creato sbagliate aspettative nei cittadini che sono tutti corsi a comprare beni rifugio), sia di politiche di “debito pubblico” (con valori talmente insostenibili per moltissimi Paesi, tra cui l’Italia che veleggia su livelli superiori al 130% del Prodotto interno lordo).

Tutto ciò prospetta scenari di intervento “chirurgico” che innescheranno una violenta deflazione anche (da non escludere…) con un taglio del debito pubblico, e con un risanamento dei conti facendo ricorso a un prelievo forzoso sui conti correnti e sui depositi.

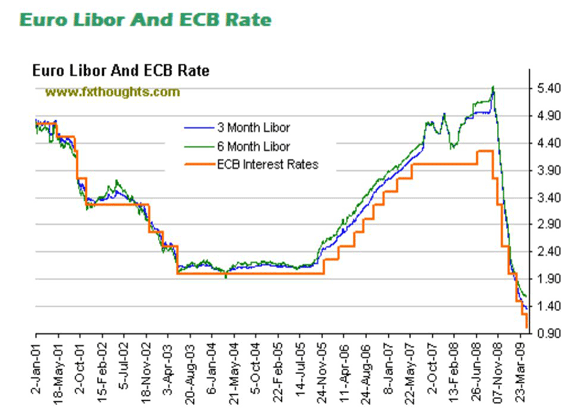

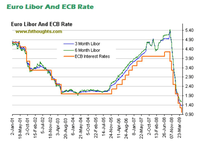

Ma chi, e come, ci ha portato a questa situazione? Iniziamo chiedendoci: com’è possibile che monsieur Trichet, precedente governatore della Banca Centrale Europea, avesse continuato ad alzare i tassi di sconto fino al 4,4%, spingendo così i tassi Libor (London Interbank Offered Rate) fino al 5,40% nel settembre del 2008, mentre l’economia europea rallentava già dall’inizio del 2007? Com’è possibile che legioni di economisti, docenti universitari e giornalisti finanziari fossero tutti concordi nell’intravedere il rischio di una pericolosa inflazione, rischio che incoraggiava lo stesso Trichet a spingere su i tassi, che a loro volta gonfiavano i tassi interbancari (Libor o Euribor) su cui si basavano le rate dei mutui di milioni di cittadini, nelle cui menti cresceva ulteriormente la paura inflazionistica che economisti, docenti e giornalisti registravano, e a voce sempre più alta paventavano? Un bel circolo vizioso…

E’ doveroso però comprendere questa ossessione per l’inflazione della Cultura europea, nata dalla più spettacolare iperinflazione della Storia: quella della Germania durante la fase politica nota come “Repubblica di Weimar”, quando il marco si svalutò fino a un miliardesimo (proprio così!) del valore nel periodo dal 1914 al 1923.

Malgrado quest’atavica ossessione per l’inflazione, a partire dal 16 settembre 2008 – “The Day After” del fallimento Lehman Brothers – l’inflazione non c’era più, e la paura della sua comparsa è clamorosamente svanita dagli incubi di Trichet, di economisti, di politici e di giornalisti competenti, con conseguente immediata caduta verticale dei tassi di sconto e dei tassi interbancari.

Il Grafico 2 mostra l’andamento dei tassi della Banca Centrale Europea (“ECB Interest Rates”) rispetto agli andamenti dei tassi Libor a 3 e 6 mesi. Andamento non dissimile da quello perseguito negli USA da Greenspan, prima, e da Bernanke, poi.

Grafico 2 – Andamento dei tassi ufficiali della BCE e dei tassi interbancari LIBOR a 3 e a 6 mesi dal 2001 al 2009. Fonte: fxthoughts.com

Il crollo verticale dei tassi dimostra l’assoluta insostenibilità e inconsistenza della precedente politica di rialzo dei tassi, istigando inquietanti sospetti sulla sua possibile pianificazione a beneficio di Qualcuno, ma non certo dei cittadini.

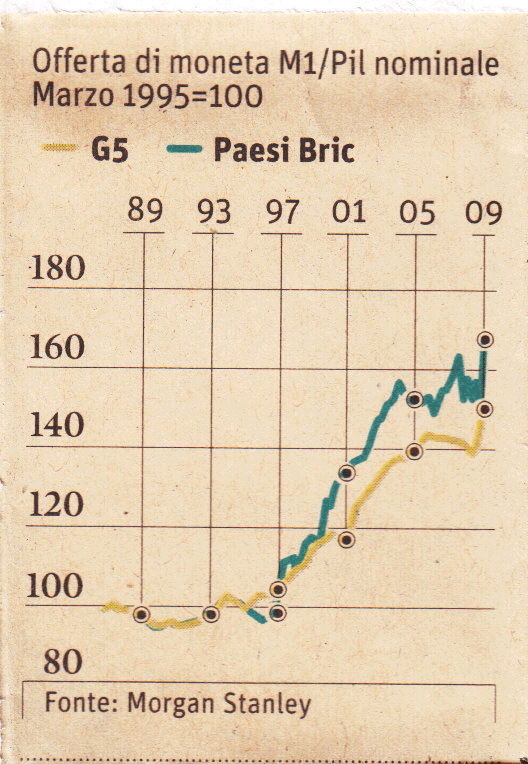

Le politiche monetarie sia americane sia europee hanno puntato tutto sulla massiccia iniezione di liquidità nei sistemi economici e finanziari di tutto il mondo come mostra bene il Grafico 3 che segue.

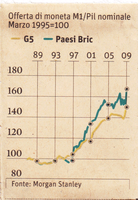

Grafico 3 – Andamento del rapporto tra massa monetaria M1(liquidità primaria) e Pil per due Gruppi di Paesi: i Paesi del G5 e i Paesi BRIC (vedi testo che segue). Fonte: Morgan Stanley.

Sia i Paesi del G5 (USA, Giappone, Canada, Regno Unito, Comunità Europea), sia i Paesi “BRIC” (Brasile, Russia, India, Cina) hanno incrementato la “massa monetaria M1” (liquidità primaria), che comprende le banconote e le monete effettivamente in circolazione (non depositate), nonché i depositi in conto corrente se trasferibili a vista mediante assegno. Tutto ciò mirava a stimolare le economie con la possibile conseguenza di un’inflazione, con naturale incremento dei prezzi di beni e servizi dovuta a una eccessiva liquidità disponibile all’acquisto rispetto al volume di beni e servizi prodotti e acquistabili.

Invece, malgrado tale abnorme iniezione di liquidità, anche con i notevoli “quantitative easing” da parte della Federal Reserve americana che hanno mirato ad aumentare la quantità di moneta circolante per facilitare i consumi e gli investimenti, non si è visto da nessuna parte un innesco di inflazione, anzi. A tutto il primo trimestre del 2016, abbiamo assistito a un esausto governatore Draghi che ha dovuto accettare di ridurre continuamente i tassi di interesse della Banca Centrale Europea poiché il “corpo economico” continua a essere in stato comatoso e non reagisce alle poderose iniezioni di liquidità che ha praticato.

A maggio 2016, con i tassi della BCE scesi a livelli da coma profondo (praticamente nulli!), circolano ormai in Europa obbligazioni “deflazionati”: un incredibile 40% di essi hanno rendimenti… negativi! Un costo, e non più un rendimento, per un servizio di custodia di ingenti liquidità.

Ma tutti coloro che hanno creduto nell’inflazione, negando i rischi di una deflazione, sono forse ingenui? No di certo. Erano soltanto vittime dell’unica causa di tutte le bolle passate e future: le distorsioni cognitive. Queste sono rappresentate da tutte quelle informazioni, spesso diffuse intenzionalmente, capaci di distorcere la nostra incorporata “Algebra di Valori”.

Genesi della prossima deflazione

Una deflazione che, in questo inizio del II decennio del XXI secolo, si preannuncia epocale a causa della tracotante dismisura raggiunta dalla Finanza e dai suoi strumenti finanziari più rischiosi; una crisi epocale che avrà sicuramente Chi saprà sfruttarla, alla luce della domanda Cui Prodest? (A chi giova? – in latino). Gioverà, infatti, a Chi avrà ingenti “liquidità liquidabili” per cogliere le opportunità che ogni crisi genera, soprattutto in contesti plausibilmente deflattivi.

Del resto, “nulla di nuovo sotto il sole”: la deflazione seguita al crollo dell’impero napoleonico (1815) determinò l’egemonia dei Rothschild & Co.; il crollo del 1929, e la conseguente Grande Deflazione, determinò l’egemonia dei Rockefeller & Co.; tutto lascia presagire che sia giunto il tempo per una ristrutturazione dell’attuale egemonia economico-finanziaria mondiale a favore di nuovi egemoni. L’importante è essere consapevoli di tutto ciò e comprendere chi siano Coloro per i quali vale il verso dantesco “Vuolsi così colà dove si puote / ciò che si vuole” e proprio a loro noi dovremo “dimandare” il saldo dei loro conti con una moderna e complessa responsabilità sociale.

Insomma, “Nuovi Egemoni” si preparano a comprare fette di Italia a metà prezzo o meno. Per raggiungere tale obiettivo hanno convinto masse di cittadini e di operatori a credere il contrario, ossia credere all’inflazione, spingendoli quindi a investire le loro liquidità in quelli che Qualcuno ci ha fatto credere essere dei beni rifugio, quali gli immobili, titoli azionari solidi, titoli di Stato. Un accumulo di beni che non ha precedenti nella Storia, soprattutto in termini di beni immobiliari.

Vediamo prima come potrà innescarsi il caos deflattivo e poi come alcuni operatori siano già predisposti a cogliere le nuove tendenze e, con esse, le opportunità più benefiche.

A innescare una traumatica deflazione, in Italia, potrebbero intervenire alcuni fenomeni quali:

a) L’esaurimento della “truffa cognitiva dell’euro”: l’attuale sistema economico non riesce a produrre inflazione, malgrado le poderose iniezioni di liquidità-morfina, perché il sistema vuole fisicamente un ritorno a valori reali. Gli attuali valori non sono assolutamente reali e comporteranno una necessaria riduzione significativa dei valori di immobili, auto, ma anche pizze, tutti beni per i quali noi paghiamo, in euro, valori associati mentalmente alle migliaia di lire del 2000, e per i quali spendere 10 euro equivale cognitivamente a spendere 10.000 lire. Questa distorsione cognitiva vale per i 1.000 euro e persino per i 100.000 euro. Ciò equivale a un effetto inflattivo pari circa al 100% (ma nessuno ce l’ha mai detto, anzi). Sembriamo ricchi il doppio (tutto costa il doppio), ma non siamo ricchi il doppio. Non ci siamo quasi accorti di questo effetto inflattivo poiché si tratta di una specifica distorsione cognitiva della nostra Algebra di Valori, ben nota però a coloro che hanno introdotto l’euro. Questa finta ricchezza, senza sostanza fisica, non potrà che implodere prima o poi.

b) Una realistica “amputazione” che potrebbe arrivare anche al 30-50% del valore dei titoli di Stato richiesta da una necessaria correzione del rapporto tra debito pubblico e Pil ormai superiore al 130%. Ciò potrà essere un ulteriore e decisivo fattore deflattivo.

c) Una possibile e rilevante deflazione immobiliare, come suggerito dal seguente interessante Grafico 4 elaborato da Reddy’s Group per il mercato immobiliare residenziale italiano dal 1975.

Grafico 4 - “Ciclo del nido d’Ape” dal 1975 (versione aprile 2022) : Andamento dell’Indice dei prezzi di immobili residenziali rispetto all’Indice delle compravendite in Italia. Fonte: Elaborazione Reddy’s Group srl su dati Censis, Agenzia delle Entrate (servizi catastali e ipotecari: già Agenzia del Territorio)

Deflazione solo italiana? No (con ben 33 pianeti di carta, debiti pubblici al 75% del Pil mondiale e molto altro)

“Make everything as simple as possible, but not simpler!” (“Rendi tutto il più semplice possibile, ma non troppo semplice!”) – Albert Einstein [le semplificazioni eccessive… complicano! NdA]

Anche qui, numerose domande a Google riguardano: politica deflazionistica, deflazione italia, deflattivo significato. Andiamo a rispondere.

E’ risaputo che la finanza è un sistema organizzato estremamente complesso, e che si comporta quindi sempre più come un organismo in grado di auto-organizzarsi a modo suo, e non sempre a modo degli organismi di controllo e di regolamentazione. Tale “organismo”, una sorta di Leviatano dell’Era contemporanea, considera l’intera società umana come un immenso mercato di cui nutrirsi; per questa ragione appare totalmente indifferente alle istanze dei cittadini, dei loro diritti e della loro dignità, con conseguente paura e incertezza di questi ultimi. Ciò contribuisce ulteriormente ad alimentare la sua volontà di crescita.

Un semplice numero per capire la complessità, la dimensione e la mostruosità raggiunta dall’organismo finanziario mondiale, i cui minimi colpi di coda possono devastare Paesi gracili come l’Italia, la Grecia, il Portogallo, la Spagna. Questo numero è 15. Perché? Nel 1995, la Finanza, intesa come l’insieme di tutti gli strumenti finanziari (azioni, obbligazioni, derivati, cartolarizzazioni, ecc.) valeva il 70% del Pil mondiale, ossia 0,7 volte il valore di tutti i beni e servizi prodotti nel mondo. A distanza di poco più di un decennio, il volume della “carta” rispetto all’economia reale si è moltiplicato a dismisura. Nel 2008, l'anno del rischio di collasso del sistema finanziario mondiale, l’intero valore dei beni e servizi del pianeta prodotti annualmente corrispondeva a circa 70.000 miliardi di dollari, mentre il valore dell’ingegneria finanziaria superava abbondantemente il milione di miliardi di dollari, ossia quasi 15 volte il Pil mondiale! Per ogni “pianeta” che lavora, esistono altri 15 pianeti di carta finanziaria sempre più virtuale. E poi....? I "gestori" economico-finanziari come sono intervenuti per risolvere questo "cancro"? Semplice, non hanno fatto altro che incrementare tale "cancro" ricorrendo sempre e solo a iniezioni di liquidità (quantitative easing) e ad aumenti del debito. Morale: nel 2018 i "pianeti di carta" sono diventati pari a... ben 33 volte il Pil mondiale (fonte: Il Sole 24 Ore)! Ecco l’overdose che sta portando il mondo interno a un possibile collasso. Tutto ciò è assurdo, patologico, esplosivo.

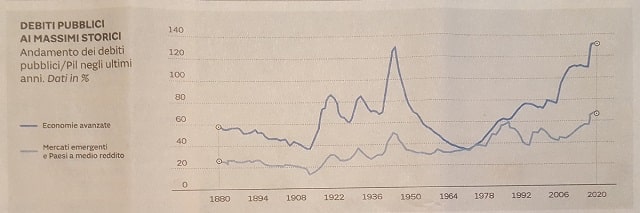

Come se ciò non bastasse, i debiti pubblici mondiali hanno toccato livelli record superando il livello raggiunto con la II Guerra Mondiale (vedi 2 grafici che seguono: 1) valori dal 1880 al 2020 – Fonte: Sole 24 Ore, 8 novembre 2020; 2) impennata fuori controllo del volume dei debiti pubblici mondiali dal 1995 al 2021 arrivato al... 75% del Pil mondiale - Fonte: Sole 24 Ore, 29 agosto 2021). Chi pagherà tali debiti se… tutti sono più o meno indebitati - Cina inclusa? Mentre l’inflazione era il tradizionale trucco per annacquare i debiti pubblici di un Paese, svalutandoli nei portafogli dei Paesi creditori, oggigiorno ciò non è più possibile proprio perché tutti sono più o meno indebitati! La deflazione, invece, peggiora tecnicamente la situazione debitoria di ogni Paese ma diventa una gran bella scusa per dichiarare uno stato di insolvenza che, con il principio del “mal comune mezzo gaudio”, verrà condiviso da tutti i Paesi con debiti per tagliarli con buona pace dei Cittadini che vedranno ridotti (a un terzo…? Alla metà…?!) il loro patrimonio in titoli di Stato. Ulteriore e definitiva spinta verso una Iper-Deflazione.

Pandemia e Collasso Cognitivo

Ci mancava solo, nel 2020, una pandemia mondiale! Non sto qui a elencare le conseguenze che tutti più o meno vedono o vedranno sull’economia mondiale, i cui volumi commerciali erano già in significativo declino dalla fine del 2018 (sì: duemiladiciotto!). Evidenzio qui, invece, una conseguenza più subdola, ancora più diffusa e… antropologica: un “collasso cognitivo” con regressione all’adolescenza di ampi strati della popolazione in svariate modalità espressive, comportamentali, relazionali, organizzative e di investimento. Il Collasso cognitivo è la conseguenza di un collasso economico, che innesca un collasso psicologico, a cui consegue un collasso socio-politico per mancanza di idee chiare su come curare questa nuova e complessa malattia globale. Difronte a questo depressivo sentimento di paralisi della volontà, di impotenza ad affrontare questa situazione e risolverla, è umanamente comprensibile che molti “padri / madri di famiglia”, con senso di responsabilità e con impellenti bisogni famigliari e professionali che non riescono più a sostenere, crollino: “fermate il mondo, voglio scendere!”. Ciò avviene, a livello cognitivo, con una manichea semplificazione estrema della Realtà, tipica dell’età puerile e adolescenziale (tutto viene incasellato in: bianco-nero, vero-falso). Le conseguenze nelle attività, nelle organizzazioni, nelle decisioni economiche e finanziarie saranno ingenti in termini di caos, con inevitabili ulteriori difficoltà, crisi e caos in un circolo vizioso depressivo-deflattivo.

Un messaggio pessimistico e senza speranza? Ni: Lo è certamente per chi, da “struzzo”, nasconde la testa sotto la sabbia o, peggio, nel televisore, e per chi si affida ciecamente a presunti esperti senza applicare alcuno spirito critico con la necessaria, almeno minima, conoscenza scientifica della finanza. Non lo è, invece, per chi ha l’umiltà di leggere, studiare e comprendere quelle voci più fedeli alle Scienze che alle lobby di potere politico o massmediatico. Chi saprà alzare la testa proprio durante la tempesta avrà modo di scorgere delle opportunità che il cambiamento porta con sé.

Sarà, pertanto, una grande opportunità per chi saprà superare questa epocale "selezione darwiniana" che è, diversamente dal passato, cognitiva: la Salute Cognitiva, oltre a quella fisica e psicologica, è una nuova priorità per approdare nel Nuovo Mondo dopo il Caos Mondiale del 2020. Quale "vaccino" per questa Salute Cognitiva? Sviluppare maggiore Cultura della Complessità attraverso la "palestra cognitiva" del Dialogo, della Musica, della Poesia, delle Letture, del Dialogo, del Dialogo e, ancora, del Dialogo con le Diversità Umane e Culturali.

Caos e opportunità: Il Caos favorisce le menti preparate – parafrasando L.Pasteur (che non conosceva il Caos ma solo in Caso….).

Cosa fare in pratica

In Italia, in particolare, com’è opportuno comportarsi in termini di risparmio, di investimenti, di redditi e come conciliarli con salute, benessere, felicità sostenibile? E, infine, come affrontare tutte queste domande in uno scenario deflattivo?

Se abbiamo già chiarito cos’è una deflazione, come stia emergendo dalle ceneri di una inflazione mancata, e la contestuale importanza della liquidità liquidabile (il cash), ora dobbiamo individuare i concetti condivisi in un contesto reale che è, anzitutto, di una politica deflazionistica mondiale o, per lo meno, di un effetto deflattivo di errori politici. Le interazioni tra Paesi diversi, tra diverse lobby di potere, tra eventi sociali, politici, naturali diversi e dispersi su tutto il globo rendono il sistema economico-finanziario di una complessità mai vissuta prima dall’umanità, con conseguente incapacità a governarla.

Allora, in pratica, cosa fare in uno scenario deflattivo mentre tutti gli altri si attendono uno scenario inflattivo? Come proteggersi da un’epocale, e quindi imprevedibile e ignota per molti, deflazione? Il concetto fondamentale per proteggersi dalle conseguenze della deflazione è quello di “liquidità liquidabile”, ossia quelle disponibilità patrimoniali che siano convertibili subito in liquidità, in contanti, in cash entro 10-15 giorni: dai conti bancari molto diversificati (mai sopra i 50.000€), alle cassette di sicurezza, ai personali “nascondigli” a prova di ladri, a titoli estremamente solvibili (azioni, obbligazioni corporate ad elevato rating, fondi comuni con tempi garantiti di liquidazione) senza attendersi rendimenti interessanti, anzi… accettando persino rendimenti negativi, ossia dei costi (diventa un “servizio di custodia" di ingenti liquidità)!

In una deflazione, Cash is King (la liquidità la fa da padrona), poiché ogni euro disponibile e salvaguardato varrà sempre di più per il semplice fatto che i beni e i servizi costeranno sempre meno. Ciò è l’esatto opposto dell’inflazione, dove l’aumento dei prezzi di beni e servizi svaluta la nostra liquidità.

Quindi, il primo e vero obiettivo strategico e urgente è quello di trascurare il rendimento dei propri investimenti, privilegiando invece la loro liquidabilità, la loro conversione in contanti, la loro “liquidità liquidabile”. Sempre tenendo ben presente il precedente avviso (parafrasato) di Louis Pasteur.

Ora passiamo alle opportunità come già perseguite da operatori finanziari aperti allo scenario deflattivo. Essi si sono preparati da tempo e sembrano ora predisposti a:

- Sfruttare un plausibile scenario di deflazione anche violenta, ottimale per investire capitali nelle “svendite”, ossia a prezzi in forte discesa con inevitabili eccessi che porteranno i prezzi persino oltre il livello di equilibrio. Primi sostanziali profitti deriveranno proprio dal rientro a tale livello di equilibrio raggiungibile con un successivo rimbalzo dopo 6-18 mesi dal crollo.

- Focalizzare investimenti, durante tale iniziale fase deflattiva, non soltanto alla speculazione (comprare per rivendere subito) bensì alla gestione, alla rendita, allo sviluppo di imprese, immobili, servizi.

- Conservare e incrementare la liquidità liquidabile, ossia il danaro disponibile entro 15 - 30 giorni, per opportunità di investimento a prezzi del 30 – 50 % inferiori a quelli attuali.

- Connettersi a una rete di operatori che siano in grado di cogliere le esigenze di urgente vendita, dismissione svendita di beni, aziende, immobili, da parte di privati, aziende, fondi, banche che abbiano urgente necessità di liquidità per sopperire sia a rischi di fallimento sia a ricapitalizzazioni.

- Entrare in partnership, o in società, con operatori innovativi che siano già pronti da tempo allo scenario di deflazione con competenze e relazioni efficaci al fine di cogliere le opportunità derivanti dalla urgente cessione di attività e beni per redditizi investimenti.

- Cogliere così le migliori opportunità di investimento intercettando beni, aziende, immobili forzatamente e urgentemente messi in vendita.

- Per i risparmiatori e gli investitori più cauti sarebbe già un ottimo investimento non perdere buona parte del valore dei “beni rifugio” acquistati preparandosi a un’inflazione sempre più improbabile. Il secondo miglior investimento consisterà nel comprare ciò che si desiderava a prezzi molto ridotti per chi avrà affrontato la deflazione risparmiando liquidità liquidabile dall’immobilizzazione in supposti beni rifugio.

Gli Italiani non scompariranno con la deflazione, ma saranno “solo” più poveri e con nuovi e più sani, si spera, stili di vita. Quasi tutti i servizi, i prodotti e i beni serviranno ancora e sempre, solo con valori e volumi diversi. Chi fornirà tutto ciò? Ovviamente, chi avrà saputo subentrare ai vecchi imprenditori che non avevano immaginato l’arrivo di uno tsunami deflattivo piuttosto che inflattivo, allineati al conformismo massmediatico. Gli stessi, proprio traendo vantaggio dai minori costi e paghe derivanti dalla deflazione, potranno riportare in Italia alcune produzioni di pregio espatriate nell’ultimo ventennio.

Insomma, tanta crisi, tanto caos, tanti rischi e tante opportunità – come suggerito dall’ideogramma cinese di “Crisi” (Wei-ji = Pericolo + Opportunità).

Rischi e opportunità dalla deflazione - Una guida per chi riesce ancora a sognare

Non c’è vento favorevole per il marinaio che non conosce il porto di approdo.

Seneca

Avendo già condiviso cosa sia una deflazione e con quale strategia affrontarla attraverso la predisposizione di “liquidità liquidabile”, non rimane che il compito più difficile: viverla. E per viverla, dobbiamo prepararci a un viaggio verso il Nuovo Mondo, una sorta di necessario Rinascimento 2.0 come già definito da altri, nel quale convivano un New Made in Italy, basato su competenze scientifiche e innovative, su propensione al rischio e al cambiamento, su apertura al mondo e alle diversità, su sogni e visioni da realizzare, per cambiare, per vivere meglio.

Partiamo per il nostro viaggio nel Nuovo Mondo attraverso una mappa concettuale adeguata ai cambiamenti in atto.

Mega-trend dell’invecchiamento e paradosso di Easterlin

Se è vero, com’è, che la vecchiaia inizia quando i ricordi superano i sogni, allora ecco perché l’Italia è stata definita da autorevoli organi di stampa internazionali nell’ultimo decennio come “un Paese vecchio, depresso”: è un Paese che, nel suo insieme e con insufficienti eccezioni, non sogna abbastanza. L’abbondanza di beni di facile disponibilità ha depresso, o persino inibito, lo spirito sognante anche tra tanti giovani, aumentando e diffondendo problemi psicologici di noia, di insoddisfazione, di depressione. Meno sogni, meno intraprendenza, meno cambiamenti, meno flessibilità e adattabilità, con conseguente minore esercizio di immaginazione e fantasia, quindi ancora meno sogni, in un circolo vizioso che diventa una malattia “spirituale”.

Come uscirne?

Stimolando, a livello culturale e politico, l’investimento in capacità di sviluppare sogni anziché i bisogni di beni, incoraggiando le prime e svalutando i secondi, non demonizzando chi fallisce, purché riprovi con nuove idee (atteggiamento tipico dello spirito imprenditoriale americano) e, soprattutto, concedendo tantissime opportunità di “matching funds” per chi vuole realizzare un sogno, ossia un progetto, una impresa, una metodologia, una creazione innovativa. Per ogni euro che un cittadino investe di tasca propria nell’idea in cui crede, per una realizzazione innovativa in qualsiasi ambito, dovrebbe poter ricevere dalla comunità locale o nazionale una quota di euro che crei un “cordone ombelicale” trasparente e monitorato, possibilmente grazie alla Rete, tra l’imprenditore o l’innovatore e la comunità che un giorno beneficerà delle sue idee.

Mega-trend dell’incertezza

La complessità è in continua crescita e quanto ciò implichi la continua e frequente emersione di scenari imprevisti. Domina l’imprevedibilità. Il vero talento, pertanto, è saper immaginare scenari possibili prima e meglio di altri; solo così si realizza la vera competitività moderna ed evoluta, non lavorando sempre di più fino a non vivere più, o abbassando i costi fino alla fame. Purtroppo, sempre più persone soffrono invece questa crescente imprevedibilità con uno stato di incertezza che diventa stress, diventa paura, diventa catatonia, ossia rifiuto di affrontare la realtà.

Come uscirne?

Stimolando, a livello culturale e politico, le connessioni, facilitando qualsiasi emersione di comunità (di competenze professionali, culturali, ludiche o di altro genere, di interesse, di studi, di mutuo soccorso e via discorrendo) anche finanziando quelle specifiche tecnologie di Rete che facilitino tutto ciò con idonee infrastrutture, come ad esempio il wi-fi, la banda larga e i Content Management Systems per lavorare anche in remoto.

Le connessioni tra individui, anche a scopo di reciproca solidarietà in periodi di abbassamento dei redditi e di disoccupazione da deflazione, dovranno estendersi tra le stesse imprese, a scopo di mutuo sviluppo di capacità e di competenze in periodi di deflazione, quando si registrano abbassamenti degli investimenti e dei consumi.

Mass media

Quanto ci condizionano, quanto ci manipolano, quanto modificano il nostro assetto mentale, cognitivo e, persino, neurale? Domande inquietanti, ma chi non se le pone ha già la risposta: tanto! In un periodo di forte crisi, sarà ancora più facile per questi mezzi di distrazione di massa guidare le “pecore” alla periodica tosatura. Tale condizionamento diventa estremamente più efficace quando le persone demandano alla televisione, al cinema, a sedicenti e seducenti opinion leader l’esercizio del sognare il futuro.

Come uscirne?

Stimolando, a livello culturale e politico, le conoscenze scientifiche, insegnando ai cittadini come vedere i “virus mentali” [1] che vengono creati, diffusi e inoculati nelle loro convinzioni mentali, riducendone la libertà, il senso critico e il libero arbitrio.

OK, e… ancora più in pratica?

E dopo tali tappe preliminari, ecco un pragmatico vademecum per affrontare gli scenari futuri prima delineati a favore di una nostra felicità sostenibile rispondendo a ciascuna delle domande prima poste in evidenza:

Come e quando risparmiare? E quanto...?

Quale "mix frattale" tra essere "cicala o formica"? Il risparmio è, per quasi tutti noi, un rimandare un godimento di beni e servizi a un futuro pianificato. Qual è il momento opportuno, e la misura corretta, di tale rinvio al futuro e conseguente mix tra risparmio e spesa? Non si dovrà basare la vita sul risparmio per avere beni futuri, piuttosto ci si dedichi a uno o più idee ("sogni"...?!) su cui investire la parte del reddito eccedente le esigenze basilari di sostentamento. Ciò che rimane, ossia il reddito eccedente ciò che è essenziale per vivere e per "sognare" (essendo eccedente, diventa la “parte maledetta” secondo alcune tribù indiane del Nord America), va dedicata alla comunità (il “potlach” secondo le stesse tribù indiane), anche attraverso un sistema bancario sano e possibilmente non colluso con la politica, o attraverso i titoli di stato risanati. In un contesto deflattivo, tale risparmio equilibrato, quindi sano, svaluterà il possesso e l'esibizione di beni a favore di "investimenti esistenziali" immediati (nei propri Sogni e, quindi, in salute / benessere) e di "investimenti finanziari" di salvaguardia del futuro. In tal modo si terrà anche conto dei due mega-trend globali dell'invecchiamento e dell'incertezza. Ciò che rimanesse ancora, potrà essere risparmiato per permettere l’investimento anche in iniziative future di maggiore spessore e impegno.

Come investire i risparmi?

Il risparmio sano, inteso come “liquidità liquidabile” in periodi deflattivi, deve mirare a investimenti caratterizzati più dal “rischio dell’opportunità” che dalla “certezza della cedola”. E poi, per quale tipo di investimento: "esistenziale" (nei propri sogni, quindi in salute e benessere psico-fisico), "finanziario" (per salvaguardare e valorizzare il proprio benessere economico futuro), "patologico" (per avere sempre di più...)? In clima deflattivo, con tassi ai minimi se non negativi, occorrerà sposare maggiormente il mega-trend dell'Incertezza, valorizzando opportunità con maggiori rischi e maggiori ritorni: Sogni propri o altrui, anche attraverso forme partecipative in comunità, in forme di solidarietà, attraverso forme di crowdfunding, ecc... Ciò anche per condividere meglio rischi, valutazioni, flessibilità nei cambiamenti di rotta con una "intelligenza collettiva" in Rete.

Quali nuovi lavori in Italia?

La possibile deflazione potrebbe comportare il rientro in Italia di produzioni di pregio, per qualità e per competenza richieste alle persone, favorite dai minori costi delle materie e, purtroppo, del personale. Potrebbe dunque nascere un nuovo mix “frattale” [2] tra produzione artigianale e industriale, tra creatività e metodologie produttive, tra individualità e team, un mix tutto italiano nel quale l’arte, la creatività, l’estro dell’individuo si coniugheranno con volumi e metodologie industriali, insieme alla collaborazione necessaria dei nostri “partner non-umani”: le tecnologie con robot e sistemi decisionali di nuova concezione.

In questo quadro saranno quindi necessarie nuove competenze. E nuove competenze saranno richieste anche dal turismo culturale, vero giacimento dell’Italia in forza di un patrimonio unico al mondo per qualità e quantità. Un mercato deflazionato attirerà sempre più benestanti da Paesi emergenti che avranno però bisogno di figure come il Tourist Coach, un mèntore di elevato livello culturale e relazionale che sappia condurli attraverso l’esperienza e l’emozione dell’Italian Life Style con un percorso personalizzato attraverso la varietà inesauribile e ad altissimo livello di opere liriche e concerti, cibi e vini, mostre d’arte e architetture di tutte le epoche, paesaggi e città, tradizioni ed eccellenze produttive, montagne, laghi, mare... Altrettanto necessarie saranno tutte quelle competenze che permetteranno lo sviluppo creativo e innovativo di applicazioni scientifiche e tecnologiche delle più recenti scoperte in qualsiasi ambito (nanotecnologie, biotecnologie, fisica delle particelle, scienze cognitive e nuove discipline). Un complesso mix artigianale-industriale, individuale-collettivo, creativo-metodologico che potrà rappresentare un nuovo Brand per l’Italia.

Quali saranno le formule vincenti per coniugare rischi e redditività nei prossimi anni?

Un bilanciamento sano tra rischi e redditività, che dovrebbero sempre crescere insieme, è ovviamente soggettivo, ma in contesti deflattivi prevarrà sempre più il “rischio dell’opportunità” alla “certezza della cedola” stimolando sogni imprenditoriali personali e, soprattutto, condivisi. Soltanto la condivisione di investimenti con altri, mediante società, associazioni, iniziative comunitarie o gruppi di solidarietà e cooperative, sarà in grado di garantire valutazioni molto più oggettive del rapporto tra rischi e redditività. Il crowdfunding, l’investimento di piccole-medie quote di capitale in iniziative promosse in rete, potrà essere un canale di facilitazione di tale visione anche in Italia. Attendiamo infine con speranza una moderna Finanza di Valori Complessi, non basata su un unico valore (quello monetario), che saprà coniugare più stabilmente e sostenibilmente benessere psico-fisico e beni, sogni e bisogni, redditi e felicità sostenibile.

Varrà ancora la pena di investire il proprio gruzzolo nel mattone?

No, se è visto come un bene rifugio (vedi il Grafico 4 del Reddy’s Group, dove si vede che la circolarità dei prezzi non sempre premia l’investimento in termini di rivalutazione). Sì, se è visto come un sogno di vita, di convivenza, di abitudini piacevoli, di dignità o qualità del vivere. “Dipende”, invece, nei casi di immobili che abbiano già, o che possano essere riqualificati verso, caratteristiche innovative di migliore gestibilità, sostenibilità, economicità sia negli aspetti energetici, sia in quelli funzionali, sia in quelli sociali facilitando l’esistenza e il lavoro di disabili, di persone con gravosi impegni familiari, di lavoratori remoti.

Quanto si dovrà destinare alla pensione integrativa, oppure all’investimento azionario o a quello obbligazionario?

La pensione è un’istituzione che sta faticosamente sopravvivendo al sogno del proprio “padre”, il cancelliere Bismark. Il mondo è molto cambiato negli ultimi 150 anni. Occorrerà, quindi, destinare sempre più una quota del reddito attuale a un probabile futuro senza reddito, quando non si avranno più redditi da lavoro o da rendite, sperando di essere in salute in tale periodo. Se ne deduce che la priorità maggiore è, pertanto, vivere al meglio per irrobustire la propria salute psico-fisica con un consapevole rispetto di un equilibrio esistenziale e lavorativo spesso compromesso nella nostra “cultura del risultato a ogni costo”. Gli investimenti azionari vanno invece solo concepiti in un’ottica di condivisione di aspettative di sviluppo della società prescelta, accettando i tempi, anche medio-lunghi, di tale realizzazione e, soprattutto, la condivisione dei relativi rischi. Quanto alle obbligazioni, la “certezza delle basse cedole” difficilmente compenserà le plausibili proficue “redditività del rischio”, soprattutto in fasi medio-lunghe di deflazione con cedole irrisorie, se non negative.

Qual è il mix corretto tra “formica” o “cicala”, tra risparmio o consumi, tra soddisfazioni rimandate con investimenti finanziari o soddisfazioni godute con "investimenti esistenziali"?

Il mix corretto è quello frattale: un po’ di uno e un po’ dell’altro, come ovviamente suggerisce anche il buon senso e una vecchia battuta: Perché vivere da malati per morire da sani…? Meno banalmente e più praticamente, riprendendo gli scenari e i principi già condivisi: si privilegi la cura dei sogni personali, con i relativi investimenti e impegni, destinando la parte eccedente ai piaceri e agli interessi salutari per un equilibrio esistenziale e lavorativo, alla propria sicurezza presente e futura e, se proprio rimane qualcosa, alla comunità, attraverso sane formule di risparmio gestito bancario o governativo. Un clima deflattivo svaluta naturalmente i beni, soprattutto per carenza di liquidità disponibile all’acquisto, e ciò comporta minori atteggiamenti da “cicala” con conseguente stile di vita meno consumistico, meno esibito, con minori invidie, con una spontanea decrescita dei bisogni a favore di una maggiore spinta a favore dei propri sogni personali. Moderni sistemi di shared economy (economia condivisa) stanno già facilitando questo processo permettendo di condividere beni e servizi senza il culto del possesso: dal car-sharing (uso di un’auto solo quando e quanto serve) al home-sharing (affitto flessibile e online di una casa privata solo quando e quanto serve per vacanze o altro). Insomma, per un sano mix di beni, benessere, sogni e felicità sostenibile si dovrà imparare a vivere con quanto basta, senza eccedere.

Esiste una felicità sostenibile per il lavoratore, il risparmiatore, il cittadino consapevole e aggiornato?

Sì, anche in clima deflattivo. Possiamo sognare e perseguire un futuro sostenibilmente felice, ossia rinnovabile autonomamente senza dipendenze esterne anche in momenti di crisi e di difficoltà, condividendo valori e soluzioni sempre più e sempre meglio, con un efficace e benefico dialogo a tutti i livelli, anche grazie alla Rete. La felicità sostenibile è anche connessione e partecipazione con propensione alla trasparenza, alla condivisione senza invidie né segreti, all’accettazione di sé senza ossessivi culti dell’immagine mediata dalla moda, dalla cosmesi, dalla chirurgia. La felicità sostenibile è, soprattutto, consapevolezza del Paradosso di Easterlin e del ruolo dei Sogni nello stabilire una propria personale curva (vedi Grafico 5) tra beni (benefici o malefici) e felicità (crescente o decrescente) per ciascun livello di Sogno vissuto, con conseguente consapevole decrescita autonoma dei beni, quando “eccedenti”.

Grafico 5 -Il Paradosso di Easterlin reinterpretato qualitativamente. Fonte: “Sogno d’Io” e “Dream Wellness” [3] di Nicola Antonucci.

La felicità sostenibile è anche fiducia nel futuro che si crea soltanto insieme, perché il domani non si può prevedere ma si può immaginare, e questa è la vera energia, quella dei sogni e delle grandi visioni, le sole capaci di “creare la luce” per non limitarsi solo a “cercare la luce” per uscire dal tunnel della crisi. E oggi è di questo che abbiamo bisogno.

Note al testo

[1] Richard Dawkins, Il gene egoista, 1976 – pubblicato in Italia da Mondadori, 1994. In questo libro, viene coniato il termine “meme” come unità di replicazione mentale, una sorta di “virus mentale” che, a differenza di un virus biologico che trasporta informazione bio-chimica, trasporta invece informazione cognitiva (credenze, tradizioni, idee). Come i virus biologici, però, anche i virus mentali, una volta inoculati, modificano la funzionalità dell’organo invaso (il cervello).

[2] Frattale: concetto elaborato, nell'ambito della geometria frattale, dal matematico Benôit Mandelbrot nel 1975 per comprendere le reali forme complesse presenti in natura rispetto a quelle astratte della geometria euclidea. Un oggetto è frattale quando la sua dimensione non è intera (1, 2 o 3), ossia quando è, per esempio, “un po’ un piano e un po’ un solido”, “un po’ pieno e un po’ vuoto”. In tali casi la dimensione geometrica è frazionale, quale la dimensione del polmone umano pari a 2,97 (quasi un solido, ma non pienamente tale), laddove si realizza una ottimizzazione del rapporto tra superficie e volume: una grande area (pari a un campo da tennis!) di scambio di ossigeno con il sangue in un piccolo volume (quello del nostro torace).

[3] Nicola Antonucci, Sogno d’Io e Dream Wellness & Therapy, Complexlab.it / Progetto Spiritualità BioFisica.

Il primo libro che affronta la Finanza con approccio scientifico per sviluppare una cultura, una consapevolezza e una autonomia decisionale finanziaria.

Il primo libro che affronta la Finanza con approccio scientifico per sviluppare una cultura, una consapevolezza e una autonomia decisionale finanziaria.